天津信睿生物科技有限公司

化学发光,未来3-5年体外诊断最优质赛道之一

化学发光是体外诊断行业最重要的细分之一,2016年市场容量约为200亿,2011-2015年化学发光子行业保持33%的复合增长率,预计未来3-5年,随着分级诊疗的强化推进,基层医疗机构的羽翼丰满,化学发光依然可以保持20-25%的行业高增长,市场总容量每3年翻一倍。而国产品牌刚刚崛起,具有巨大的增长潜力,有效国产市场2016年约为100亿,未来3年复合增速60-80%。

发光行业成长逻辑:自下而上,基层需求-方法学切换-国产替代

内容国产发光以目前的性能、稳定性还无法和进口品牌竞争,未来3年并非国产替代逻辑。国产发光沿着从下往上的方向逐步发展,先填白再取代,先占据增量市场,再取代存量市场。

第一步:需求填补,国产品牌快速卡位。随着分级诊疗的持续推进,基层医院的需求空白被国产品牌填补,2015-2018是国产品牌的重要卡位阶段。

第二步:低成本替代老旧的方法学。国产品牌还未发展起来的时候,医院采用成本较低的免疫方法,以定性或者半定量为主。随着自动发光成本的下降,该部分终端有需求将原有的技术平台更换为发光,带来增量的市场。

第三步:以特色产品占据高端,逐步建立品牌,取代进口。由于多品牌平行的特点,使得国产品牌有契机进入高端医院,在建立了品牌和口碑之后,更有利于增加项目数量,变非主力机为主力机,存量市场有被替代的可能。

发光行业大蓝海,生化的红海业态不会重演

研发的持续高投入、长周期、高新技术决定其研发门槛极高,未来临床和注册政策收紧,成本压力和医院配合度将愈发艰难,同时由于系统的绝对封闭性,自带护城河,生化的竞争历史将不会重演。资本大量涌入,依然难改镜花水月的结局。市面上超过50家的发光品牌,我们认为应该按照如下逻辑来筛选:

1.非上市公司将步履维艰。化学发光需要持续不断的研发投入,由于对资金的持续大量需求,资金依赖会限制公司持续研发的脚步;

2.产品上市3年未达到上亿规模的厂家,未来堪忧。纵观所有进口和国产企业,无论是早期进入者还是晚期进入者,保持良好发展势头的公司,均在产品上市3年内超过1亿销售,3年1亿是一道门槛。

3.还未在发光布局的厂家,将难以卡位新一轮的强劲增长。目前有规模的管式发光国产品牌正处于高速增长期,平均3年复合增速高达60%,还处于导入期的产品,未来3-5年依然会保持高增长。

4.新拿到发光注册证的厂家,需要持续关注其发展状态,暂时难以给出判断。

经过筛选,A股优质发光标的推荐迈克和安图。

市场天花板,理论上无上限,具有极强的延展性

化学发光的检测靶标是血液和体液中的蛋白、激素、脂类等等物质,人体循环系统中的靶标物质超过一万种,目前常见的发光品种约为200种,由于其检测灵敏度和精度远超生化,理论上可开发项目具有巨大的空间。发光单品种可以支撑一个中型跨国企业的业绩,比如历史上知名的BRAHAMS 的PCT项目,单品种全球10亿美金市场。因此发光作为一个平台,除去存量项目的持续高增长,增量的独特品种依然可以成就奇迹。随着对靶标物质在临床上的研究,未来将会有更大空间。

1. 化学发光,未来3-5年最有投资价值的器械细分市场

1.1. “双高”细分市场,化学发光行业景气度紧俏

体外诊断(In Vitro Diagnostics,IVD)是诊疗前提,医技发展重要指标。IVD是在人体之外对人体标本进行检测而获得的临床信息进而判断机体功能和疾病的产品和服务。体外诊断是指在人体之外,对人体血液、体液、组织等样本进行检测,从而判断疾病或机体功能的诊断方法,诊断准确才能有进一步的有效治疗,诊疗诊疗,诊断先行。

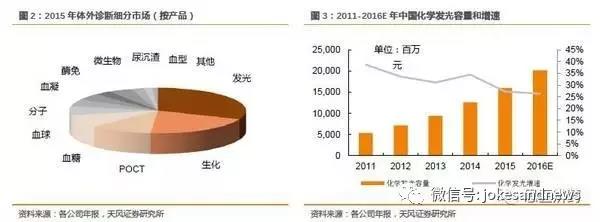

体外诊断细分领域非常复杂,按照产品技术原理大致分十个主要产品线,如化学发光、临床生化、血球、血糖等等,其市场空间、行业增速、技术平台和生命周期特点完全不同,因此需要甄别各子行业的行业特点来选择有价值的投资细分。化学发光属于体外诊断领域中的子行业,目前是容量最大的细分领域。

说明:POCT严格意义上并不属于单个产品,POCT是根据临床应用场景来划分的产品,理论上所有的项目都可以在POCT开展,POCT属于检测平台而非某个产品。

由上图看出,从市场容量和行业增速两个维度来看,化学发光细分具有良好的投资价值潜质。2015年化学发光市场容量160亿,占整个体外诊断行业30%以上,2015年行业增速27%,未来3-5年仍具备较高的行业景气度。

2011-2015年过去的5年中化学发光子行业保持33%的复合增长率,预计未来3-5年,随着分级诊疗的强化推进,基层医疗机构的羽翼丰满,化学发光依然可以保持20-25%的行业高增长,而国产品牌刚刚崛起,具有巨大的增长潜力,国产增速远高于进口品牌。

1.2.进口品牌长期占据历史高地,国产品牌砥砺前行

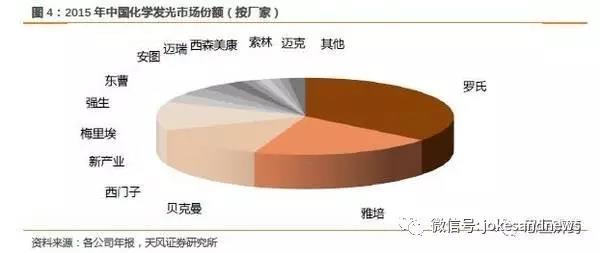

2015年化学发光中国市场容量约为160亿元,目前中国常见的品牌约有15家,其中10家为进口企业,占据90%的市场份额。

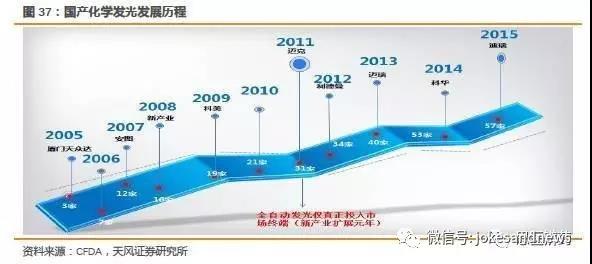

自从2011年新产业的第一台全自动化学发光仪器面世以来,国产品牌正在悄然觉醒,截止到2015年底国产品牌有CFDA注册证的超过50家但规模上亿的国产发光企业约有5家,预计2016-2018国产品牌的增速和规模都将达到一个新的高度。存量的进口品牌市场和增量的国产品牌市场均保持很高的增长水平。预计未来3年,国产发光行业增速可维持在50-60%之间。

随着国产品牌技术和性能的不断提升,以及医改的前行,收费标准端的下调是大势所趋。外资企业镇守现有技术和市场优势将面临巨大的挑战,国产品牌的适时崛起,会带来持续的、巨大的投资价值。

1.3.分级诊疗大刀阔斧,基层刚需井喷在即,2016年是拐点第一年

1.3.1.门诊量增速的倒转,预示着基层医疗迎来“野百合的春天”

近几年分级诊疗成为医改的重要课题,随着医院资源的极度不平衡的加剧,分级诊疗势在必行。未来的就医模式将会根据疾病的严重程度进行分级,合理有效利用有限的医疗资源。三级医院主要提供急危重症和疑难复杂疾病的诊疗服务;城市二级医院主要接收三级医院转诊的急性病恢复期患者、术后恢复期患者及危重症稳定期患者。县级医院主要提供县域内常见病、多发病诊疗,急危重症患者抢救和疑难复杂疾病向上转诊服务。基层医疗卫生机构和康复医院、护理院等为诊断明确、病情稳定的慢性病患者、康复期患者、老年病患者、晚期肿瘤患者等提供治疗、康复、护理服务。

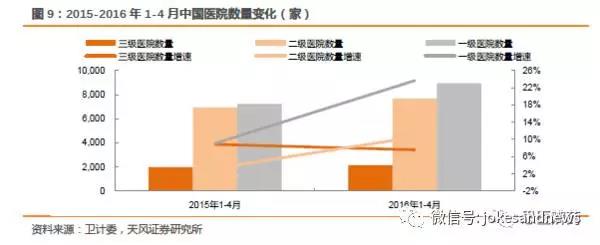

2010-2015年,三级医院数量复合增速为14%,一级医院数量复合增速为2.7%,而门诊量的变化也是与数量的趋势变化一致。2012-2015年1-11月门诊量数据表明,三级医院门诊数量复合增长为15.7%,二级为5.1%,一级为2.7%。

注:2015年医院数量卫计委只有1-11月数据,但不影响整体趋势和判断。

过去的几年,三级医院数量约占整体医院10%,但是收入端占超过60%的收入,而门诊量增数据亦表明,三级医院的门诊数量保持高速增长,医疗资源处于极度不平衡现状。

注:门诊量连续数据为2012-2015年1-11月,以此为根据进行分析。

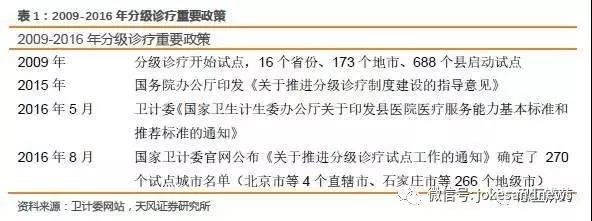

2009年国家开始尝试分级诊疗,各地区进行小范围试点,但效果相对不明显。2016年分级诊疗作为一个重要的民生课题又被持续推上风口浪尖,各种政策密集出台。

分级诊疗虽然已经开展了6-7年,但是2016年才是分级诊疗见成效的第一年。数据表明从2016年全国医院的门诊结构开始发生明显变化。

2016年1-4月一级医院数量激增,同比2015年增长24%,而2015年同比增长9%。医院数量不代表病人流向,但是作为标杆数据,可一定程度上表明政府的资金投入流向。而门诊量则是分级诊疗成效的重要参考数据。

2016年第一季度,一级医院的门诊量增速首次超过三级和二级医院,并保持20%以上的超高增速增长。2015年同期只有2%的增长,分级诊疗在潜移默化中持续推进,并达到相对显著的成效,在此政策的大背景下,基层医疗将极大利好国产医疗设备企业。

1.3.2.分级诊疗推动检测市场下沉基层,化学发光项目将不再“高冷”

2011年以前,国内全自动化学发光均为进口,各进口品牌在没有国产企业的追击下,维持稳定的价格体系和毛利,以高速发展的大三级医院为核心客户群,伴随着门诊量的本底高增长而持续高增长。2011年之后,新产业的全自动发光仪的问世,打破了外企市场垄断的舒适格局,大举开拓终端客户。随着国产其他品牌的发光产品陆续上市,发光的垄断格局被撕开一个更大的缺口,国产替代的趋势以多米诺骨牌的方式在快速推进。

进口垄断的10年间,由于发光多为收费较贵的高值项目,样本量大的三级医院,通过投放可以短期内收回试剂成本,所以仪器大部分是以免费或者少量首付的形式给到客户,通过签订3-5年合同,来赚取试剂的利润。

因此,样本量的多少成为了厂家投放与否的参考标准。即使厂家通过直接低价销售仪器,但终端由于样本量的瓶颈,可能导致在试剂的有效开瓶期内,无法使用完试剂,这导致了更大的投入和成本。因此基层的需求一直是空缺的。基层医院对于部分项目具有极强的需求,比如传染病、激素(尤其是基层计生站、妇幼站等),甲功等等,但由于样本量无法满足厂家的投放标准,或者无法支撑其开展项目而其需求一直被忽略。而国产品牌的崛起则可以填充基层需求的空白,相较进口企业有很强的下沉空间。

化学发光其最终还是要满足临床需求,因此有需求的地方就有市场,随着人民生活水平和健康意识的提高,未来发光的项目具有很大的拓展性和普及性。发光不再是个神秘而高冷的词汇,而是未来普罗众生都可以分享到的医疗成果。

1.3.3.实地走访基层医疗,管中窥豹探索基层发光需求

2015年走访多家基层发光医院,进行实地调研,与多家检验科医院主任深度沟通,得到一致的趋势:多家基层医院对发光渴求度都很高,其发光样本量增长都迅猛。我们以LIS系统完善的医院数据为例证,以点代面了解国产品牌发光仪的使用情况。

广东省某基层医院,一级甲等,2014年检验科收入约为1000万。2013年开始使用国产全自动发光仪,开展项目主要为甲功、激素两个套餐。2015-2013年样本增量变化如下。

由上表可以看出,在产品导入期的前2年,其样本本身的增长就保持超高的增速。平均可达50%左右的增长速度。随着发光项目的增加,整体收入的增加也会保持非常高的增长。以上虽是个例,但基本反映了行业的一般情况,大三甲在发光导入期,其增长速度更是惊人。

1.4.收费标准下调大势所趋,进口品牌面临竞争危机

在进口品牌进入中国之前,各个省份没有发光的收费标准。最早的收费均由进口品牌主导,我们查询了美国的相同项目的价格,大部分项目均是根据美国汇率换算成收费标准。

举例:降钙素原(PCT)在美国的价格36.82USD,中国换算价格约为240人民币左右。

按照购买力平价,PCT项目在中国收费为50比较合理。最早进口品牌进入中国,一般先进入经济相对发达,人口密集的大省,因此最早的价格多在150-200之间。2014年上海的PCT价格为100,今年已经降为80,未来依然存在降价的趋势,并且会各个城市都会持续下调收费。

大部分发光项目收费标准都相对偏高,未来随着国产的起步和控费的需求,收费标准一定会下降。收费下降进口品牌先受伤,这将更利好于国产品牌。进口品牌价格体系相对稳定和严格,通常不能承受较大的降幅,因此市场份额逐渐被国产品牌抢占。进口品牌价格下调10%,这将会直接下降净利润水平,销售需要增加30%才能补足下调的利润缺口,因此进口品牌通常不会采用下调价格的方式来抢夺市场份额。因此,价格下调,是趋势也是优势,并不会对国产品牌产生较大的负面影响,反而有利于市场份额的占领。

2.化学发光未来3年空间测算,国产有效空间达百亿

2.1.需求端测算,存量需求只满足一半,增量需求依然快速增长

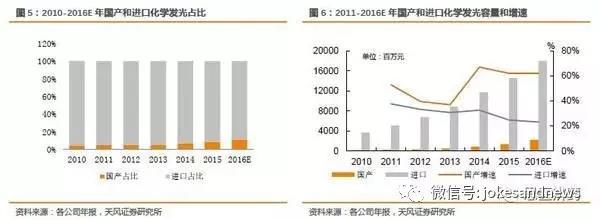

2016年化学发光市场容量接近200亿,国产占比不到20亿,但是只考虑总的市场容量是不合理的,因为以目前国产水平难以和进口竞争,所以我们分析市场有效空间。

化学发光是以全封闭体系运行,因此试剂的走量需要仪器装机来支撑。测算仪器台数才能真正测算该细分的市场空间。在进口垄断的过去,发光项目的开展多在中高端医院,只有部分发达城市的低端医院会开展发光。未来随着分级诊疗医改的大趋势,医疗资源的不平衡性会逐渐被缓解,中低端医院也会合理选择性价比合适的发光厂家和项目,刚性需求客观存在。通常发光仪器在大型医院都具有多台并行的现状,通过调研的60多家医院的情况,大致测算中国的发光仪器台数的空间。

由于仪器的生命周期在3-5年,按照平均4年寿命来计算,因此只需测算年内仪器保有量,即是全市场的保有量。进口品牌由于产品稳定性和性能普遍优于国产,装机后90%都在运转,因此认为留存比例为90%。而国产品牌刚刚试水,早期的仪器性能不够稳定,仪器在试用过程中不断发现问题和改进性能,早期的仪器留存比例不高。根据走访60家医院的综合判断,留存率在70%。因此根据以上逻辑计算过去5年的已在运转的有效台数总量。

根据医院的空缺卡位计算国内实际发光仪器的装机空间,如上一章节所分析,2016年由于分级诊疗前所未有的力度,导致医院结构和门诊量正在发生变化,2016年是医院结构变化的节点,未来3年内会保持该趋势。合理给出医院数量的增长,调研得出医院通常采购发光仪器的台数和医院开展发光的比例,可以测算未来三年化学发光仪器的台数空间。

根据以上逻辑,我们大致可以测算目前的存量市场,发光还未完全满足终端需求,2015年仪器保有量来看,只满足了60%的需求。而未来需求端的增长依然保持极高的增速,除了进口企业,少量国产优秀品牌可以分享蓝海市场,仪器装机依然有很大的空间待开发。

2.2.国产单台产出潜力空间巨大,国产仪器合理的单台产出为40-60万

发光仪器为全封闭模式,试剂仪器比很高,通常仪器的销售额可以忽略不计。我们以某龙头跨国企业A为个例来分析进口品牌一年的单台产出。

从上图看出,A企业的试剂和仪器如果按金额计算,超出10:1,但由于以前装机的仪器会产生累计叠加效应,因此不能单纯相比,要根据仪器保有量测算修正。

仪器的寿命约为3-5年,A进口品牌仪器寿命长,稳定性好,我们认为产品周期为5年,因此只需要计算5年的保有量。根据以上表格计算出,A品牌每台仪器平均每年产生120万试剂量,与我们实际调研和出差价计算进行多方对比验证,该数据是可靠的。

生化领域也有封闭系统,我们根据生化封闭系统的单台产出,大致预估发光的单台产出。

生化进口品牌仪器与试剂金额比为1:2,而国产封闭系统只能达到1:1,即等速仪器,试剂产出国产是进口的一半。我们预测未来发光仪器国产单台产出为进口的30-50%。发光目前国产的单台产出约为15-25万,以成熟阶段的生化仪为基准,测算出合理的单台产出为40-60万一台。根据这个逻辑,测算目前国产发光品牌还远远未达到应该具有的平均水平同时由于项目的价格不同,其天花板有很大想象空间,同时行业处于高速发展期,市场空间巨大。市场容量不能按照笼统的整体容量计算,要根据国产实际情况计算有效市场空间。以2016年仪器容量为基准,单台产出50万为国产水平,2016年有百亿的国产有效市场空间。目前国产品牌在中国最大的厂家新产业也只有不到6亿收入,潜力巨大。

2.3.随着项目由低值向高值过渡,也会产生提升单台产出的效应

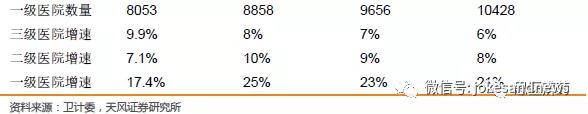

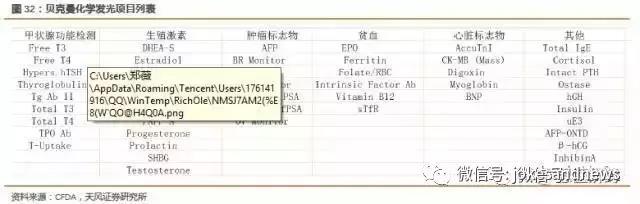

2.3.1. 发光临床应用领域不同,未来发展有不同的表现

化学发光的临床应用涵盖多个病种,包括传染病、肿瘤、甲功、心脏标记物、激素、糖尿病、骨代谢、贫血、产前筛查、感染、药物浓度监测等等,但约80%的市场份额被肿瘤、甲功、激素、传染病占据。剩下的其他项目只占20%的应用领域。单个公司由于优势项目不同,所以其应用病种分布差异很大,比如罗氏肿标占比接近50%,雅培的传染病接近80%占比。

未来增速最快的应用主要在肿瘤和传染病领域,在中国这样的传染病大国,传染病是是最大的应用领域,并且还在不断扩张。随着基层医疗的发展,基层的常规体检和筛查,会对肿瘤标志物的需求越来越大,同时由于基础医学的发展和对肿瘤研究的深入,未来也会有更多的标志物可以作为靶标进行检测。

2.3.1.随着高值项目的开拓,传染病等常规项目不再是唯一竞争领域

目前国产品牌刚刚起步,除了个别以稀有项目为特色的品牌,大部分项目都还是集中在传染病、甲功、激素等套餐。未来随着肿瘤标志物、心标等其他高值项目的布局和拓展,将提高单个测试的产出。

中国各个省的收费标准差异较大,北京是以进口和国产来区分,有些地方是按照医院级别来区分价格,江浙几乎不区分方法学,大部分区域是分方法学收费,如下图所示。最大收费标准差异有接近10倍差异,但整体趋势是类似的。即肿瘤相对价格高,传染病价格相对较低,甲功和激素位于中位,另外一些不太普及的项目,比如骨代谢、维生素等等,价格起伏较大。

目前国内的发光厂家主要的粮仓产品为传染病、甲功和激素,未来随着对产品的拓展,将逐渐提升高值项目的比例,导致单台产出也会提升。

总结:发光是未来3-5年体外诊断领域的投资主动脉。化学发光2015年160亿市场容量,2010-2015年保持33%的复合增速,以2-3年翻一番的速度行业快速发展。目前国产占比只有10%,具有很高的替代空间。随着分级诊疗的推进加速,基层需求井喷在即,国产优秀品牌将受益于行业和政策红利,未来3-5年将具有持续可投资价值。

发光主要通过试剂耗材盈利,而盈利的前提是装机,因此装机台数是第一要素;同时仪器使用率和单台产出也是重要判断指标,因此分析现有的发光厂家,装机台数、使用率和单台产出是判断一个企业发光产品是否有良好发展的重要因素。

推荐标的:迈克生物,上市短短3年仪器保有量超千台,发光的试剂销售以仪器为依托,装机数量是业绩增长的大前提,未来随着单台产出和高值项目的开发,具有很大的增长动力;安图生物,板式发光龙头,具有多年技术积淀,存量的板式市场具有自我替代潜质,增量管式依然可以保持高速发展。由于发光占迈克和安图的占比相对不高,未来随着发光业务的发展,对业绩的拉动效果将更为显著。

3.化学发光的历史变革和技术飞跃

3.1.化学发光作为免疫高净值项目,占据体外诊断半壁江山

化学发光大部分项目为三类注册,由仪器试剂组成封闭系统,无开放系统,技术门槛高,准入难,具有先天护城河优势。化学发光属于体外诊断子行业中的免疫分支,临床免疫广义包括以抗原抗体结合为原理的所有产品,包括化学发光、酶联免疫、胶体金、放免、生化中的免疫比浊和胶乳项目、特种蛋白仪等。狭义的临床免疫通常指化学发光,该名称取决于其方法学信号检测的特点。不同的免疫学方法有不同的应用场景和优劣势,具体如下表所示:

3.2.化学发光的分类

化学发光分析仪系统是试剂、仪器和分析方法三位一体结合的产品。化学发光根据不同的分类标准有不同的分类方法。

1. 自动化程度:半自动化分析仪(SA, SemiautomaticAnalyzer)和全自动分析仪(AA, Automatic Analyzer)。半自动分析仪大多为板式发光,类似于自动化酶免技术,只是用发光检测来替代酶免显色,自动发光仪都称为管式发光仪。

2. 反应形态:均相(Homogeneous)和非均相法(Heterogeneous)。均相就是在检测前无需分离未结合的物质的方法。例如北京科美和西门子德灵的发光产品;非均相分析技术需要在检测前分离未结合物质。目前主流的发光产品都是非均相管式发光,也是本报告研究的重点对象。

注:RABS--罗氏Roche、雅培Abbott、贝克曼Beckman、西门子Siemens

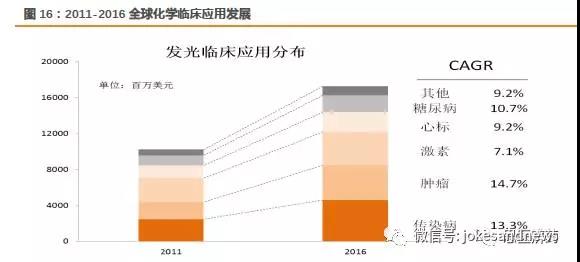

3.3.管式全自动化学发光的原理和分类

管式全自动发光其基本原理相类似:1.将其中一种免疫活性物质固化到载体上;2.将另一种免疫活性物质与产生特定信号的标记物分子联结;3.混合反应后,产生检测信号可被读取,转变可存储的电子数据。

整体反应过程可简单概括为三个步骤:标记--反应—检测。

管式化学发光也可有不同的分类。

1. 按照化学反应类型可以分为直接化学发光和间接化学发光两大类。常见的直接化学发光体系有:吖啶酯系统、草酸酯系统、三价铁-鲁米诺系统等。

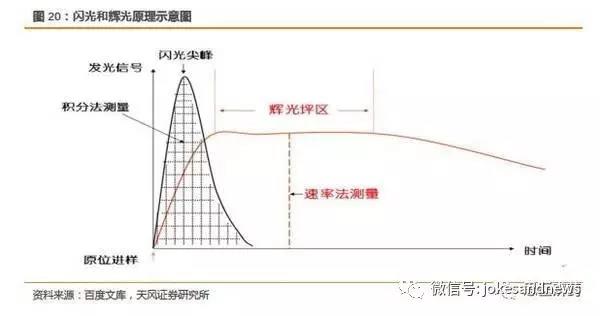

2. 按照发光持续时间,化学发光又可以分为闪光(Flash)和辉光(Glow)。闪光型发光时间在数秒内,如吖啶酯系统。

辉光型发光时间在数分钟至数十分钟以上,如辣根过氧化物酶-鲁米诺系统、碱性磷酸酶-AMPPD系统、黄嘌呤氧化酶-鲁米诺系统等。其信号检测一般以速率法测量,即在发光信号相对稳定的区域(坪区)任意点测量单位时间的发光强度。

3. 电化学发光(ECL):电化学是区别与闪光与辉光的另一种方法。电化学发光是一种在电极表面由电化学引发的特异性化学发光反应,实际上是电化学和化学发光两个过程的结合。电化学发光同化学发光的区别在于,电化学发光是由电启动发光反应,化学发光是通过化合物混合后启动发光反应,两者的标记物也不同。

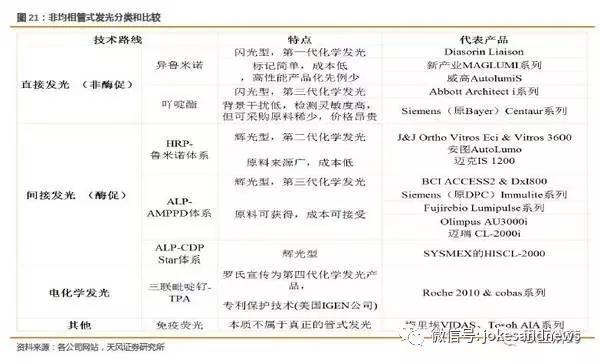

下图所示为各个方法和代表厂家特点。

3.4.化学发光的历史沿革

化学发光最早的雏形起源于20世纪80年代,美国Ciba Corning公司应用吖啶酯试剂开发出了全自动化学发光免疫分析系统ACS-180自动化学发光分析系统,配套吖啶酯标记试剂。为第一台全自动化学发光分析仪,后来通过不断的改进,实现了商业化生产和大面积推广。现在西门子的ADVIA(原拜耳)系统就是在此基础上发展来的。海外市场在80年代已经逐步由发光取代传统的放免和酶免方法,四大家化学发光约在2004-2007年以不同的节奏进入中国市场。

化学发光试剂在短短20年内快速发展,市面上已有4代试剂。第一代试剂主要是的以异鲁米诺为发光标记物,采用CLIA的方法,代表厂家有索林的Liaison。

第二代试剂采用CIEIA,代表为强生的Ortho VitrosECi & Vitros 3600,采用辣根酶标记鲁米诺为发光物。

市面上主流的试剂主要为第三代试剂,包括采用CLIA 用吖啶酯为标记物的试剂,代表厂家有雅培的Architect i系列和西门子的Centaur系列,还有采用CIEI的以碱性磷酸酶标记AMPPD为发光物的试剂,贝克曼的BCI ACCESS2 & DxI800,西门子的Immulite系列和奥林巴斯的AU3000i。

电化学发光试剂,罗氏宣称其为第四代化学发光试剂,在1996年推出,其专利已经在2016年过期,国内也有企业已经在电化学发光领域进行了紧密的布局。

4. 化学发光跨国巨头的沧海桑田

跨国巨头的发光产品从21世纪初进入中国,四大家(RABS)以不同的节奏进入中国,2003年西门子最早进入中国市场,随后贝克曼,雅培等企业纷至沓来,2006年罗氏的电化学发光进入中国,进口品牌迅速扩张领土。

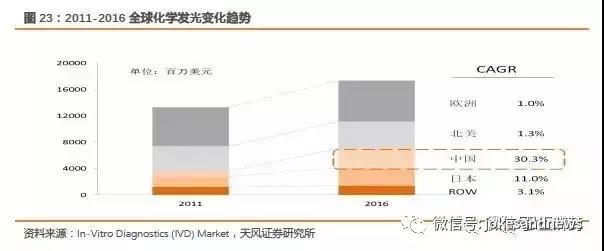

注:以上数据以拿到CFDA注册证为依据

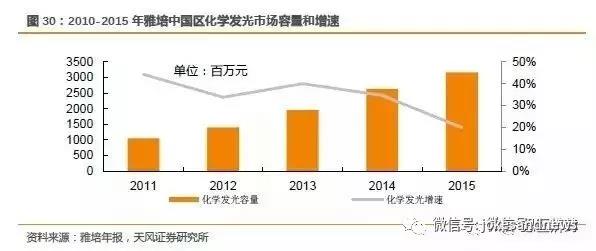

2003-2013,短短的10年时间,化学发光的市场容量到达百亿,随着可检测项目的逐步丰富和开发,发光市场仍然以2年翻一倍的速度在不断扩张。化学发光在全球体外诊断细分中增速保持前三,而从地理区域的维度来看,中国是发展最为迅速的市场,2011-2016年复合增速为30%,RABS的年度报告中都可以看到,中国区域成为了增长区域最快的市场,未来3年仍将处于高速发展中。

由于化学发光的多品牌并行现象,各大品牌都能保持很高的增速。2011-2016年期间,进口品牌都保持25%以上的复合增速,未来3年也将保持15-20%的平均增速。

4.1. 罗氏(Roche)综合实力强劲,稳居IVD头把交椅

罗氏1896 年于瑞士成立,2015年罗氏全球475亿美金,药品占78%,诊断占22%。罗氏优秀的产品和积极的销售策略,使得他各条产品线表现都非常优秀,综合实力在体外诊断领域排全球第一。

免疫领域,罗氏以电化学发光为其核心产品,该产品是由宝灵曼1996年研发而成,具有核心专利保护,被称为第四代化学发光。罗氏公司1997年收购宝灵曼公司后,产品不断升级换代,目前以170 T/H的E170和86T/H的E411为主要产品。2016年罗氏电化学发光专利正式过期。

目前罗氏化学发光项目共有105个,项目范围涵盖齐全,包括甲状腺功能、激素、过敏、唐氏综合征、糖尿病、贫血、先兆子痫、肿瘤标志物、心肌标志物、浓毒血症、移植药物、传染性疾病、传染性疾病、骨标志物和自身免疫等15大类菜单。

罗氏拳头套餐为肿瘤标志物,其菜单也在不断的完善中,市场推广以学术推广为主要风格、样本量达到一定数量的医院厂家派人驻点直销,由于罗氏除了诊断产品,还有药品和病理产品,所以在临床的推广可以一体化推广。罗氏在中国区的销售策略积极,2015年罗氏诊断中国区域的销售增速22%,是罗氏诊断全球增长最快的区域,其中发光增速高达25%以上。

4.2. 雅培(Abbott):坚持高端路线,成效事半功倍

雅培成立于1888 年,以药学起家。雅培产品线分为营养品、诊断、血管器械品和药品四部分。2015年全球营收204亿美金,诊断产品46亿美金。

雅培最早于1993年推出Axsym系列产品,紧接着1998年推出其高端产品Architect i2000,采用先进的三代发光技术吖啶酯直接化学发光,最高速度200T/H,2008年以后推出Architect i1000,逐步替换市场上的Axsym,最高速度100T/H,2007年进入中国。

雅培产品定位高端,尤其在传染病领域具有绝对权威,具有很强的学术造诣,终端客户群的忠诚度高。

雅培代理渠道销售,很大一部分为报单制,几乎所有的仪器都是投放,但对于试剂的量有严格的限制。

4.3. 贝克曼(Beckman):生化免疫均衡发展,流水线带动业绩

贝克曼1935 年由Arnold O. Beckman 教授(PH meter 的发明者)创建。Coulter 公司1958 年由Coulter 兄弟(Wallace 和Joseph)创建,1998 年两家合并,新公司名字改为Beckman Coulter。2009 年以8 亿美元收购Olympus 的诊断业务部门,其高速生化仪AU5800和2700成为经典机型。2010年贝克曼被丹纳赫以68亿美金收购。

贝克曼是进入中国最早一批的厂家,主要分Access系列和DXI系列,其中DXI系列是高速仪器,可达400 T/H,主推高端医院,甲状腺和激素项目属于拳头产品。

贝克曼配套项目超过60个个,涵盖:激素、肿瘤标志物、贫血、心脏标志物、产前筛查、传染病、甲状腺功能等12个大类

贝克曼生化产品线表现优秀,近年来通过生化免疫流水线抢占市场份额,其DXI系列可以和DxC生化、AU生化联机,对整体业绩具有明显的拉动作用。

4.4. 西门子(Siemens):产品线丰富,满足各级客户需求

西门子医疗的分诊断和影像两个重要部门,经过多次收购后,西门子诊断的业务已经覆盖体外诊断所有细分领域。其诊断部的发光产品分为三大平台,分别是德灵、DPC和拜耳,均以收购的形式获得。

2006 年5 月以18.6 亿美元收购DPC(DiagnosticProducts Corporation);

2006 年7 月以53 亿美元收购拜耳医疗集团诊断部(Bayer Diagnostics);

2007 年10 月以70 亿美元收购德灵诊断(Dade Behring)。

在中国区西门子只销售DPC和拜耳发光仪,德灵产品为均相免疫,国内博阳(后被科美收购)产品原理与德灵产品相仿。

主流机型为拜耳旗下的ADVIACentaurCP/XP系列和DPC的IMMULITE系列。

西门子仪器型号多,可以覆盖中低端客户,产品测试速度快,激素项目为拳头产品。西门子具有国际品牌形象,和政府关系良好,同时品牌也更容易被接受。近年来和贝克曼打法相似,以流水线推动整体业绩的增长。

西门子旗下中国区有2个发光平台,因此开展的项目也是有差异的。DPC项目相对齐全,项目数量接近百个。

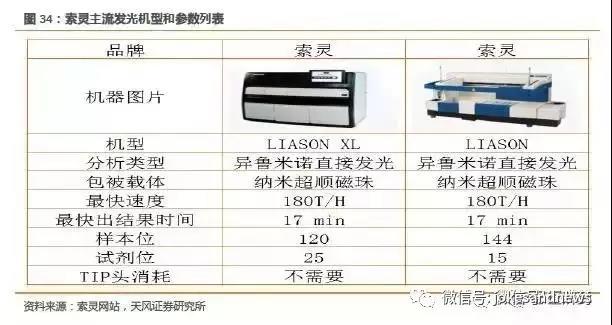

4.5. 索灵(Diasorin):小而美的企业,出奇以致胜

索灵1956年创建于意大利,现为意大利独立上市公司,其放免、酶免疫在欧洲及全球享有极高的知名度。

DiaSorin索灵目前在国内的市场知名度不高,市场占有率还很低,主要因为国内市场推广的投入不大,直销力量不强,代理商和分销商也比较窄,在中国的分销商数目较少,发展相对缓慢。

其主流机型LIAISON系列,以特殊项目著称,主推VD、PCT等项目。

4.6. 梅里埃(bioMérieux):稀有项目打天下,单个项目撑业绩

梅里埃bioMérieux公司于1963年创建于法国,生物梅里埃公司产品有两个应用领域 : 临床和工业,其中临床诊断产品占整体销售86%的份额,诊断产品主要包括传染病、微生物、心血管病和肿瘤病等四个领域。

梅里埃不属于真正意义的管式发光,其本质是酶联免疫方法,产品定位类似于POCT,其核心机型为VIDAS系列的mini VIDAS和VIDAS 3,其主推项目为PCT和心标。

梅里埃几乎靠个别项目支撑整体的业绩,其发展路径值得借鉴,只要有足够竞争力的差异性项目,在发光市场依然可以立足。

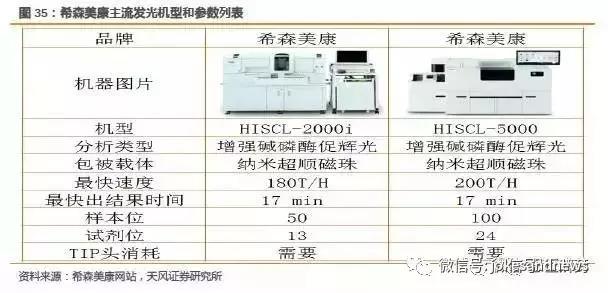

4.7. 希森美康(Sysmex):风一般的男子,呼啸而来的劲敌

希森美康于成立于日本,在血液分析类、凝血、尿液等领域有极高的口碑,2012年销售额14.387亿美金,主要是血球及尿沉渣业务。希斯美康进入免疫领域较晚,2014年化学发光真正投入中国销售,但增速极度迅猛,2016年预计有3亿销售额,发展速度极快。希森美康血液、尿液、生化免疫具有很强的联机效应。其主推传染病和术前八项,销售策略相对积极。

4.8. 强生OCD(J&J):细分领域切入,联合干式化学主攻急诊市场

强生于1886年成立于美国, 1974年强生的一个部门(Ortho ProductsDivision)独立为单独的子公司,1994 年收购柯达(Eastman Kodak Co.)的临床诊断部门,1997 年将柯达诊断和Ortho Products 合并为Ortho Clinical Diagnostics,OCD。2014年将OCD部门剥离出去,被凯雷医疗收购。

1997年推出首款全自动发光免疫分析仪Vitros ECi,速度100T/H,后续不断升级演化,还推出了Vitros 5600的生化免疫一体机。OCD的发光主要与干式生化绑定,主攻急诊市场。

5. 国产发光,明知有虎偏偏涉水登山

5.1. 历时10年,国产品牌初露锋芒

早在21世纪初期,国内已有发光仪,但多为板式半自动发光,鼎盛时期CFDA有证的厂家几十家,安图、科美和新波(后被铂金埃尔默收购)为板式领域三杰,发展迅速。但由于检测精密度、灵敏度重复性无法完全满足临床需求,同时操作复杂也较为复杂和耗时,板式发光的发展步入瓶颈阶段。08-09年期间,进口品牌大局进攻,板式逐渐走向落寞。国产品牌意识到行业的趋势,在08-09年期间开始转向管式发光的研发。同期有新产业、安图、迈克、迈瑞等企业纷纷布局管式发光。回顾历史,相对成功的厂家发光的从研发开始到第一批产品上市,从零到有上亿的规模,大致需要的时间为4-5年,随着技术的不断成熟和发展,早期的研发周期会缩短为2-3年。

由上图看到,管式发光厂家目前已经有很多,但是发光与生化不同,未来发光的竞争环境要远比生化纯粹。

5.1.1. 新产业(Snibe):稀有项目快速切入,高举高打开疆破土

新产业1995年成立于深圳,2014年7月挂牌新三板,目前正在停牌转A股的过程中。新产业是国内第一家自主开发出全自动管式化学发光仪的公司,发光为主要产品,近2年又推出生化产品,来应对市场竞争。新产业是上市公司中最纯正的发光标的,可以以点盖面,研究发光国产品牌的共有的特点。

新产业项目覆盖面很广,项目数量超过100项,其覆盖甲功、激素、肿瘤、传染病、心标、糖尿病、高血压等等,未来项目还在持续推出中,预计3年内会有超过200个发光项目。

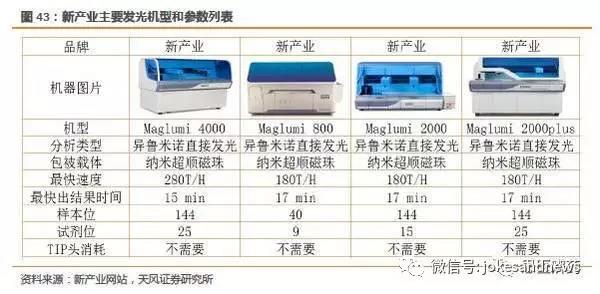

新产业切入市场是以稀有项目为核心卖点,进入三甲医院,其特色产品肝纤、高血压和一些肿标项目是其较为独特的产品。2011年新产业的MAGLUMI系列推入市场,作为第一家全自动发光国产品牌,以平均一年新装机1000台仪器的速度,迅速抢占市场,建立品牌。

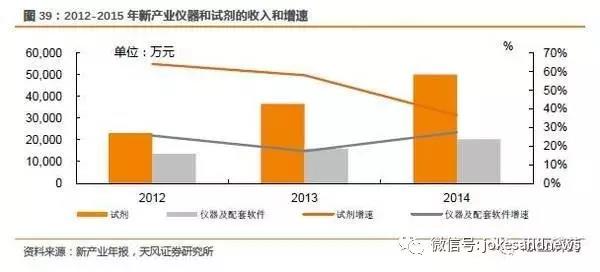

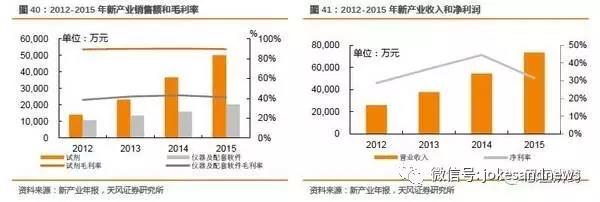

2015年新产业收入7.3亿,其中绝大部分为发光产品,是上市公司中纯正的发光标的。2012-2015年,新产业收入复合增速保持在42%。

新产业试剂的毛利高达90%,净利润在保持在30-50%之间,再次表明发光行业的巨大的吸引力,高增长,高利润,少国产。新产业在前几年导入期,仪器铺货的速度很快,截止到2015年底全球已经有超过6000台的装机量。仪器稳定安装卡位后,试剂逐步上量。2012-2105年期间,新产业的发光试剂占比在逐年提升,试剂的增速高于仪器的增速。

作为该领域的国产第一家,新产业以稀有项目多为卖点,切入三甲医院。同时新产业机器型号较多,Maglumi系列有4个型号,可以满足高中低端各级客户的需求,同时招标具有参数优势,在基层医院的覆盖面也很广。

5.1.2. 迈瑞(Mindray):国产器械龙头,优秀的品牌形象深入人心

迈瑞1991年成立于深圳,2014年收入约为80亿人民币,稳坐中国医疗器械头把交椅。其核心三条产品线,影像、监护和体外诊断。2015年3月已从纽交所退市,预计2017-2018登录A股。

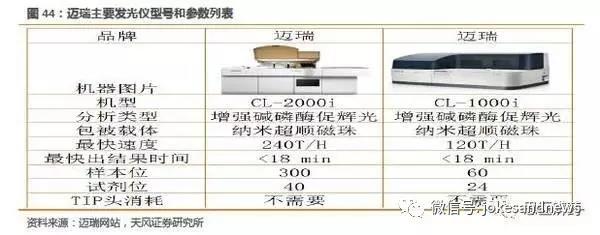

2013年底迈瑞发布了全自动管式发光产品CL-2000i系列,2015年底已达上亿规模,目前随着项目数的增多,综合竞争力不断提升,在市场上快速抢占份额。

5.1.3. 迈克(Maccura):引领全球行业标准,潜龙浮出水面

迈克生物自创立以来,一直专注于体外诊断(In vitrodiagnostic, IVD)产品的研发、生产、销售和服务,经过20年的专注经营,目前已发展为国内为数不多的年销售额超10亿元的IVD公司。迈克生物产品线覆盖了体外诊断的主要细分领域,包括生化、发光、POCT、血球、血凝、血型卡、病理等产品,为客户提供1,500余种诊断试剂以及30余种诊断仪器,实现体外诊断产品的一站式采购,除此之外还积极布局分子领域和其他检测产品。

2012年迈克发光投入市场销售,由于迈克整体销售额较大,导入期的发光收入占比小,对整体业绩拉动作用不明显,未来随着发光的占比提升,将逐渐带动整体业绩增速提高。

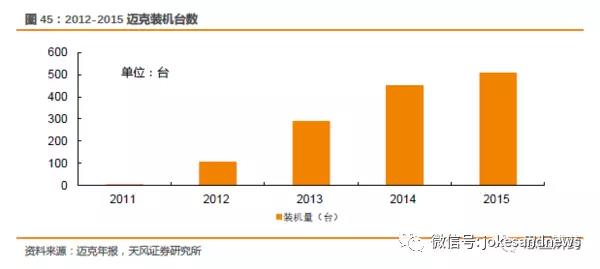

2011年迈克化学发光产品注册完成,真正于2012年投入市场销售,其装机台数增长惊人。化学发光全部采用封闭系统,仪器和试剂捆绑为系统,虽然发光市场90%的销售额来源于试剂,但是试剂必须依托仪器装机放量。因此仪器迅速铺开有望快速抢占市场,除新产业外,迈克仪器保有量在国产管式发光中排第一,为未来试剂上量打下很好的基础。

5.1.4. 安图(Autobio):多年技术传承,产品切换迎来新一轮高增长

安图前身安图绿科于1999年9月15日成立,2012年股改完成,更名为郑州安图生物工程股份有限公司。安图是专业从事体外诊断试剂及仪器的研发、生产和销售,除了自产还有代理。公司产品主要是发光和微生物,覆盖了传染病、肿瘤、激素、甲状腺功能、肝纤维化、优生优育、糖尿病、高血压、心脏病、泌尿生殖道疾病、呼吸系统疾病以及细菌分离培养、鉴定和药敏分析等多个检测领域。安图为最早一批国内板式发光的龙头,并且产品发展的过程中,快速切换为管式发光,板式发展遇到瓶颈的时候,管式又带来一轮新的高速增长。

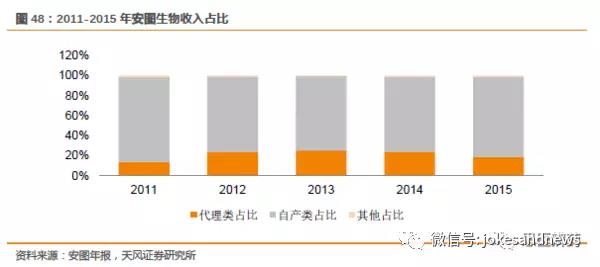

2015年安图营收7.1亿,自产产品占比80%,自产产品中最重要的是发光和微生物。2012-2014自产产品比重约为75%,2015年随着管式发光的增长,未来自产产品比重还会持续上升。

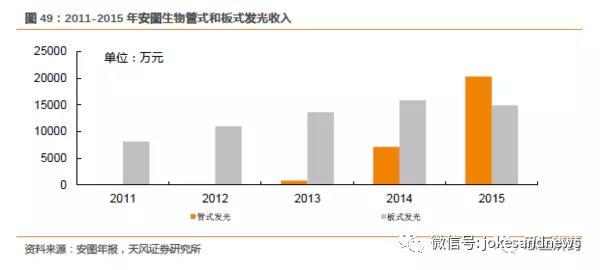

2014年以前,板式依然保持较高的增速,随着国产管式的发展,板式遇到发展瓶颈。2013年安图开始正式销售管式发光,主要产品Autolumo 2000,恒速200,产品上市后发展迅速,2015年管式已经超过板式的销售额,达到2个亿的规模。

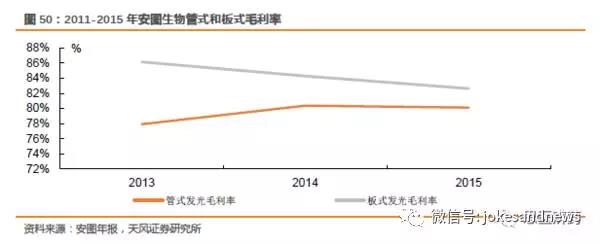

发光产品线利润率比较高,平均毛利在80%以上。

安图发光项目超过60项,其中传染病术前八项是优势套餐。由于安图地处中原,人口大省,传染病需求很高,但河南省收费相对较低,因此国产品牌可以快速切入。

5.2. 国产发光,未来3年依然保持蓝海状态

生化产品为开放系统,根据CFDA注册情况统计分析,2015年国产生化试剂厂家超过200家来分享不到100亿的市场。由于毛利水平平均为70%,即使价格体系混乱,竞争激烈,厂家依然能保持很好的现金流和利润,即使未来监管门槛提高,短期内生化的格局也将维持一段时间现状。而发光产品由于其产品研发门槛、准入门槛要高出生化很多,所以发光的未来竞争业态要比生化好很多。

化学发光现有注册证厂家超过50家,但竞争业态要乐观很多。

1. 研发的持续高投入、长周期、高新技术决定其研发门槛极高。

化学发光是以封闭的套餐形式销售,在一台仪器上以疾病种划分,比如肿标、传染病、激素、甲功、糖尿病等,套餐不齐全,单个项目很难有竞争优势(也有部分特例,某些独立的项目可以达到很高的销量,比如PCT),因此准备进入发光领域的制造商,必须在第一批同期研发10-30个项目。纵然共属同一套餐,但项目开发均为一个单独项目,研发周期和研发流程都是完整的一套体系。除了研发项目,仪器必须也要同时开发。研发仪器和试剂的团队教育背景完全不同,需要自动化、液路、计算机、生物学、医学、临床背景的研发人员通力合作,在开发完各自的项目后,再进行系统集成,各自调整产品的细节,检测系统不仅仅是仪器和试剂的叠加这么简单,涉及到的知识架构庞大而繁杂。第一批产品顺利开发完成,大致需要耗时2-3年(早期厂家耗时更久),研发投入需要1-2亿。

化学发光市面上的项目约有200个,开发完成第一批产品后,厂家还需源源不断的开发项目,才能满足不同的客户需求,因此其投入不是一劳永逸,必须持续的研发才能保证产品线的竞争力。检测项目也根据自身特点难易不同,投入和耗时也完全不同,但其成本都相对较高。

2. 准入门槛全面提升,未来劣币逐渐淡出竞争。

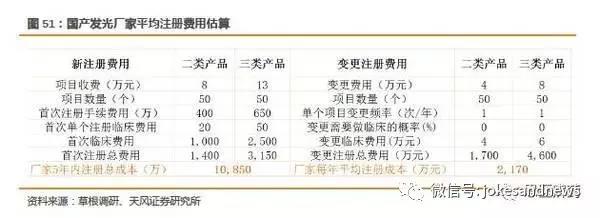

从2014年中开始,CFDA加强监管,从生产、流通、注册、临床全面提升准入门槛。GMP认证、注册收费制、飞行检查、临床数据核查都对该行业产生了深远的影响。其中对发光行业影响较大的有注册收费和临床核查。2015年药监局开始要求注册项目收取注册费用,对于小企业是凭空出现的一大笔支出。根据广东省药监局的收费要求,大致估算项目数量为100的发光厂家一年的注册成本约为2000万。

注册成本只是监管的缩影,对临床数据监管的趋严,医院也会收紧做临床的需求,使得能做临床的医院变少,同时成本提高。化学发光甚至整个行业都将面临行业的洗牌和重组,经过震荡整合的行业,将更有利于优秀国产品牌的发展,优币驱逐良币将成为未来的趋势。

3. 开放系统的国产替代路径不适用于发光领域。

参考生化产品的发展,生化经历了从封闭-开放-封闭的趋势,其本质是经历了进口垄断-国产替代-国产主导的发展过程。生化的检测精密度和灵敏度在临床应用的角度,检测物质的含量也比发光靶标物质丰度高出几个数量级,对环境、设备、人员的要求要宽容很多,而发光则必须在全封闭的环境下,可以有效的防止交叉污染、保证其结果准确。同时各主流厂家所使用的技术平台完全不同,对应的模具、配件、试剂以外的耗材、清洗机制、穿刺机制甚至是试剂容器,都完全不同,很难做成开放系统,而生化其技术平台几乎通用,其本质是用朗伯比尔定律,采用分光光度计来计算溶液中靶物质的浓度。发光的发展将会走出一条和生化完全不同的道路。因此,未来的竞争态势相对有利于大公司的发展。

5.3. 乱花渐欲迷人眼,发光公司的选择逻辑

化学发光由于上述难点,繁荣似锦的资本假象将难以维持。市面上众多的发光厂家,将面临巨大的生存挑战。万象从中找寻过往厂家的发展路径,我们得到发光的投资逻辑:

1. 非上市公司将步履维艰。化学发光需要持续不断的研发投入,由于对资金的持续大量需求,资金依赖会限制公司持续研发的脚步;

2. 3年未达到上亿规模的厂家,未来堪忧。纵观所有进口和国产企业,无论是早期进入者还是晚期进入者,保持良好发展势头的公司,均在产品上市3年内超过1亿销售,3年1亿是一道门槛。达到1亿的收入水平,利润可维持在3000-5000万/年,其良好的现金流足以支撑其源源不断的研发投入,厂家健康向好发展。

3. 还未在发光布局的厂家,将难以卡位新一轮的强劲增长。2009-2013年期间,国产生化由于其良好的品质和有竞争力的价格,在国产替代的战役中大局进攻,国产品牌均保持30%以上的平均增速,国内上市的生化公司都在这一轮医疗基础建设红利中得到快速发展。然居安思危,在08-09年开始,国产部分品牌大量投入发光,开始转型,踩住了行业变化的节奏,在5年后成功卡位。目前有规模的管式发光国产品牌正处于高速增长期,平均3年复合增速高达60%。

地址:天津市河西区紫金山路瑞金花园C9

联系电话:400-999-8169

网址:www.xinruibio.com

邮箱:xinruishengwu@xinruibio.com

本网站全力支持关于《中华人民共和国广告法》实施的“极限化违禁词”相关规定,且已竭力规避使用“违禁词”。故即日起凡本网站任意页面含有极限化“违禁词”介绍的文字或图片,一律非本站主观意愿并即刻失效,不可用于客户任何行为的参考依据。凡访客访问本网站,均表示认同此条约!谢谢配合!

版权所有2018-2019©:天津信睿生物科技有限公司 地址:天津市河西区紫金山路31号增3号瑞金花园C9

津ICP备案:津ICP备20002230号-1 公安备案号:12010302001479